Storia della carta di credito

In questo articolo si ripercorreranno tutti i passi che hanno segnato la storia delle carte di credito.

La nascita dei sistemi creditizi

Nel 1730, un mercante di mobili, Christopher Thomson, introdusse per primo l’idea della rateizzazione del pagamento: chi non poteva permettersi oggetti molto costosi poteva pagarli regolarmente in piccole parti fino al raggiungimento del prezzo totale. Tale sistema continuò ad essere utilizzato da mercanti per tutto il diciottesimo e diciannovesimo secolo.

Il sistema del credito subì un importante svolta nel 1914, quando la società Western Union iniziò a fornire ai suoi clienti più importanti una carta metallica che poteva essere utilizzata per dilazionare i pagamenti dei suoi servizi.

In seguito, nel 1924, la General Petroleum Company emise la prima carta metallica, detta “Metal Money”, per i servizi automobilistici. Dal 1930 anche la compagnia telefonica AT&T creò la sua carta, specifica per i servizi telefonici, cosi come alcune compagnie ferroviarie. Fino a questo momento i pagamenti seppure dilazionati non richiedevano il pagamento di alcun interesse.

Ma il sistema del credito subì un’impennata in popolarità, dopo la seconda guerra mondiale insieme al boom del settore turistico e l’aumento della domanda dei beni di consumo di massa.

La prima carta di credito

L’anno che segna la nascita vera e propria della carta di credito è il 1950 quando Diners Club Inc. introdusse la prima carta di credito che poteva essere usata per acquistare una varietà di prodotti e servizi. La carta, destinata ad uomini d’affari, era utilizzata soprattutto nei settori del turismo e del divertimento. Diners Club Inc. concedeva al titolare della carta fino a 60 giorni di credito per perfezionare il pagamento dei beni acquistati.

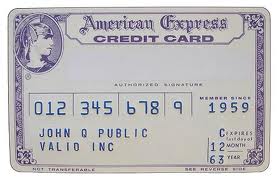

La prima banca ad implementare il sistema della carta di credito fu la Franklin National Bank di New York, nel 1951 infatti introdusse le “Charge-It Cards“, in seguito,anche altre banche capirono il potenziale e così nel 1958 l’American Express mise in circolazione la sua prima carta “Don’t leave home without it”.

Queste carte erano basate su un sistema di pagamento composto da tre soggetti: l’emittente, il titolare della carta e l’esercente convenzionato. L’emittente stipulava un contratto con il titolare, in base al quale:

il titolare pagava una certa quota annua all’emittente;

l’emittente si impegnava ad anticipare all’esercente convenzionato, cioè l’esercente che aveva accettato in pagamento la sua carta di credito, l’importo degli acquisti effettuati presso tale esercente;

il titolare si impegnava a rimborsare all’emittente, a scadenze prefissate, gli importi da questi anticipati nel periodo precedente.

Sempre le 1958 la Bank of America introdusse la prima carta di credito revolving.

La carta Bankamericard dava ai suoi clienti la possibilità di scegliere di pagare l’intero debito in un unica soluzione oppure pagarlo ratealmente contro il pagamento di interessi alla banca. Gli anni 60 vedono il boom della carta di credito. Visto il successo della Bankamericard, la Bank of America iniziò ad emettere licenze ad altre banche per l’emissione della propria carta di credito, cosi nel 1966 14 banche della California diedero vita ad Interlink un associazione che aveva il fine di regolamentare e scambiare informazioni sulle transazioni effettuate con carta di credito.

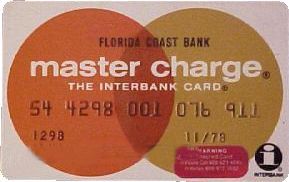

Nel 1967 quattro banche della California fondarono il programma MasterCharge per competere con Bankamericard.

Nel 1969 la maggior parte delle altre carte, rimaste fino allora indipendenti entrarono a far parte o di BankAmericard o MasterCharge.

Nel 1967 quattro banche della California fondarono il programma MasterCharge per competere con Bankamericard.

Nel 1969 la maggior parte delle altre carte, rimaste fino allora indipendenti entrarono a far parte o di BankAmericard o MasterCharge.

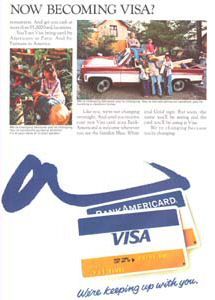

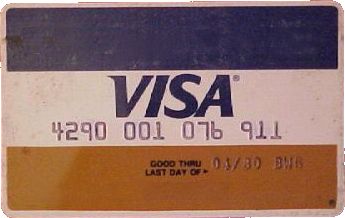

Verso la metà degli anni settanta l’industria delle carte di credito iniziò ad esplorare le acque internazionali ma il nome “America” avrebbe potuto causare problemi, cosi Bankamericard cambiò il suo nome in VISA e allo stesso modo Mastercharge diventò Mastercard.

Verso la metà degli anni settanta l’industria delle carte di credito iniziò ad esplorare le acque internazionali ma il nome “America” avrebbe potuto causare problemi, cosi Bankamericard cambiò il suo nome in VISA e allo stesso modo Mastercharge diventò Mastercard.

Nel 1979, con i progressi nel campo dell’elettronica le carte di credito vengono dotate di una banda magnetica. All’esercente ora basterà passare la banda magnetica nel terminale per procedere al perfezionamento dell’acquisto. Oggi l’industria delle carte di credito vede cinque principali protagonisti: Visa International, Mastercard, American Express, Discover e Diner’s Club. In particolare Visa International occupa una fetta pari ad oltre il 50% del mercato, con un bilione di carte emesse.

La carta di credito in Italia

La prima carta di credito in Italia fu emessa da Diners nel 1958, in seguito si aggiunsero BankAmericard nel 1968 ed Amex nel 1971 .

Inizialmente, il mercato delle carte di credito era essenzialmente limitato alle transazioni effettuate dai titolari stranieri, che spendevano in Italia soprattutto per motivi turistici, nonché alla clientela italiana d’élite. Amercian Express fu fino alla metà degli anni ’80 il principale operatore italiano, con una quota di mercato sul transato pari a circa il 45-50%. Nel 1986, la nascita di SI (Servizi Interbancari) rappresentò l’ingresso nel mercato delle carte del sistema bancario italiano. Il forte placing power detenuto dalle banche aderenti determinò una diminuzione significativa delle quote di mercato degli operatori esistenti, imponendo una modifica alle modalità operative di funzionamento dei due operatori non bancari, Amex e Diners.

Le due società si erano avvalse fino ad allora di una rete di agenti per il convenzionamento degli esercenti, che assicurava al loro prodotto una copertura commerciale inferiore a quella consentita dalla rete di sportelli bancari. Al fine di aumentare l’accettazione delle carte, American Express e Diners gradualmente diminuirono la merchant fee (commissione pagata dall’esercente) , pur mantenendola superiore a quella dei concorrenti di matrice bancaria

(In Italia, agli inizi degli anni ’90 la commissione media American Express era del 3,2%, a fronte di commissioni del 2,3-2,5% praticate dagli altri operatori italiani, mentre attualmente la commissione media di American Express è circa del 2,85% a fronte di commissioni medie uguali o inferiori al 2% praticate per le carte di credito del sistema bancario )

Gli anni novanta hanno testimoniato un progressivo aumento della diffusione della carta di credito presso il pubblico e dell’accettazione delle carte nei punti vendita. Nuovi operatori, tutti di matrice bancaria, sono entrati nel settore dell’emissione delle carte e dell’acquiring degli esercenti.

Unicard e Cariverona hanno iniziato la propria attività diretta (al di fuori di SI) nel settore delle carte di credito nel 1992, Setefi nel 1994, SanPaolo e Antonveneta nel 1995 e Sella nel 1996.